Otázka: Krátkodobé úvěry

Předmět: Bankovnictví

Přidal(a): Natálie Kratochvílová

Patří sem:

- Kontokorentní úvěr

- Revolvingový úvěr

- Směnkový úvěr

- eskontní úvěr

- akceptační úvěr

- ramborsní úvěr

- ručitelský úvěr

- Lombardní úvěr

- lombardní úvěr na cenné papíry

- lombardní úvěr na pohledávku

- lombardní úvěr na zboží

- lombardní úvěr na drahé kovy a jiné cennosti

- Krátkodobé účelové úvěry

- Krátkodobé na přechodný nedostatek finančních prostředků

- Překlenovací úvěr

Směnkové úvěry

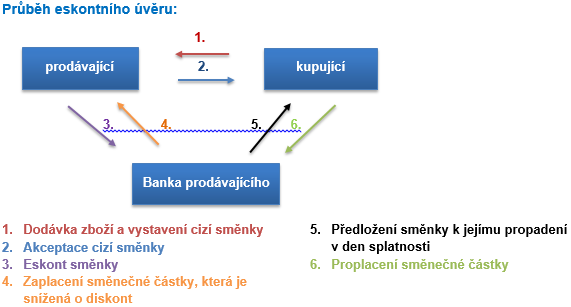

1) Směnkový eskontní úvěr

- Jedná se o nejrozšířenější směnkový úvěr, jeho podstatou je odkup směnky bankou od majitele před dobou splatnosti směnky. Banka při eskontu (odkupu) směnky vychází z nominální hodnoty směnky, od které odpočítá diskont (=úrok za dobu, která zůstává do splatnosti směnky). Banka odkupuje směnku od původního majitele. Po odkoupení směnky se stává majitelem banka, která předkládá v termínu splatnosti směnku směnkovému dlužníkovi na proplacení. Pokud dlužník nezaplatí, žádá banka o proplacení směnky posledního majitele směnky. Banka poskytuje přímý peněžní úvěr majiteli směnky a zároveň nepřímo úvěruje hlavního dlužníka, kterému předkládá směnku ve lhůtě splatnosti na proplacení.

Eskontem směnky jsou poskytovány krátkodobé úvěry, eskontní úvěr může mít 2 formy:

- Jednorázový eskontní úvěr = odkup jedné směnky

- Směnkové obligo = odkup více směnek, banka si stanoví úvěrový rámec, do jeho výše směnky odkoupí

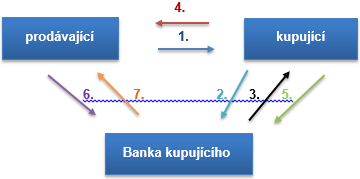

2) Akceptační úvěr

V tomto případě banka neposkytuje faktický úvěr, ale tím že směnku akceptuje, poskytuje své dobré jméno jako záruku, že dlužník směnku zaplatí. Akceptační úvěr vzniká tak, že klient vypíše směnku na svou banku, ta ji akceptuje a tím se zaváže zaplatit závazek vyplývající ze směnky v době její splatnosti. Klient musí složit prostředky k pokrytí závazku u banky před splatností směnky.

Akceptační úvěr je spojen se směnkou. Banka akceptuje směnku, kterou na ni vystaví její klient a to na částku a lhůtu dohodnutou v úvěrové smlouvě. Banka u tohoto úvěru neposkytuje platební prostředky, nýbrž garantuje zaplacení nějakého závazku (=úvěr závazkový).

Při poskytnutí úvěru banka akceptuje od svého klienta (příjemce úvěru) cizí směnku s jednou podmínkou, že klient musí stihnout složit peníze na pokrytí závazku bance před uplynutím lhůty (splatností směnky). Banka se stává hlavním směnečným dlužníkem. Banka prodává své dobré jméno a tím směnku učiní důvěryhodnější a obchodovatelnější.

Pokud transakce běží plynule (klient stihne složit peníze před splatností), nepotřebuje banka žádné peníze a mohla by akcepty prodávat neomezeně. Pokud klient nestihne a nesloží peníze, mění se úvěr závazkový na úvěr peněžní.

Akceptační úvěr slouží většinou k financování oběhu zboží ve vnitřním i zahraničním obchodu, má krátkodobý charakter. Za poskytnutí úvěru si banka účtuje tzv. akceptační provizi, ta je většinou nízká. Takový úvěr je mnohem jistější, když ručí banka a nikoliv kupující. Směnky, které se u akceptačního úvěru používají – bankovní akcepty – se řadí mezi kvalitní cenné papíry.

3) Ramboursní úvěr

- Forma akceptačního úvěru používaná zahraničním obchodním stykem. Na žádost dovozce se akceptuje směnka, která je vystavena na tzn. ramboursní banku (renomovaná zahraniční banka). Vývozce může takhle akceptovanou směnku eskontovat některé další bance.

4) Ručitelský úvěr

- Úvěr, kdy se banka zaručí uhradit za svého klienta jeho závazek vůči třetí osobě. Tento závazek má formu zvlášť sepsané listiny (záruční listiny) nebo směnečného avalu (ručení) => banka podepíše směnku jako rukojmí s udáním osoby, za kterou ručení přejímá.

- Při směnkových úvěrech musí banka důkladně zvážit jejich riziko, poskytuje je jen důvěryhodným klientům.

Lombardní úvěry

- Lombardní úvěr je úvěr poskytovaný bankou na zástavu movité věci a řídí se její hodnotou.

- Úvěr je poskytován ve výši 60-90% hodnoty její zástavy, je stanovený pevnou částkou na předem dohodnutou dobu, do které musí být splacen. Pokud není úvěr splacený v daném termínu, uplatní banka svá práva, která vyplývají ze zástavního práva

Druhy lombardu:

1) Lombardní úvěr na cenné papíry

- Tento úvěr je nejčastější druh lombardního úvěru, je výhodný pro banku i dlužníka. V případě nesplacení úvěru může banka zastavené cenné papíry rychle zpeněžit. Pro dlužníka je výhodou, že může získat krátkodobý úvěr bez prodeje cenných papírů. Dlužník cenné papíry stále vlastní, proto výnosy z cenných papírů získává dlužník ne banka. Dlužník neodevzdává bance cenné papíry fyzicky, odevzdává pouze potvrzení o disponování s cennými papíry.

2) Lombardní úvěr na zboží

- Tento úvěr se poskytuje na zboží, se kterým se dobře obchoduje zejména na burze. Dlužník neodevzdává zboží reálně, pouze bance odevzdává doklady, které ji opravňují se zbožím disponovat (konosament, skladní list, nákladní list, železniční list). Tento typ úvěru je pro banku riskantní, protože může dojít k velkým výkyvům cen a zboží ztratí na své hodnotě.

3) Lombardní úvěr na pohledávky

- Tento úvěr je zabezpečený pohledávkami, klient od banky žádá na své pohledávky úvěr a jako zabezpečení úvěru poskytne bance vystavené faktury případně odběratelem potvrzené objednávky.

4) Lombardní úvěr na drahé kovy a jiné ceniny

- Tyto úvěry pro banku představují malé riziko, protože drahé kovy nepodléhají znehodnocení a není problém je prodat, přesto se používají výjimečně.